Incertidumbre en cosecha argentina y proyección estadounidense 24/25.

Qué está pasando con los cultivos en Argentina y Estados Unidos. Visualizando probabilidades para avanzar en las decisiones comerciales.

Ing. Marianela De Emilio | Buenos Aires, Argentina | Todo El Campo | Inicia abril y la cosecha de soja y maíz en Argentina viene con retraso, temporales de marzo de por medio, mientras Estados Unidos publica sus primeras proyecciones de siembra 24/25. Los precios en Chicago comienzan el mes a la baja, aunque las apuestas bajistas de los fondos de inversión disminuyen.

Veamos algunos detalles de sur a norte del continente americano, para visualizar probabilidades y avanzar en las decisiones comerciales.

En el informe de la Bolsa de Comercio de Rosario del pasado 27 de marzo, se resume el estado de avance de la cosecha de soja de primera y maíz temprano en zona núcleo argentina. Los temporales de lluvia ocurridos a mediados de marzo, dejaron zonas con exceso de humedad al punto que aún no se puede ingresar a cosechar y/o salir con camiones cargados de grano por los caminos rurales. La cosecha de soja de primera avanza sobre 3% de la superficie y la de maíz temprano sobre 18%, muy por debajo de 11% y 26% de avance para estas fechas las últimas cinco campañas para soja y maíz respectivamente. Además de retrasar la trilla, hay complicaciones sanitarias en soja por presencia de hongos, lo que afectará la calidad de una proporción de la cosecha de primera.

La Bolsa de Comercio de Rosario también informa que la semana pasada ingresaron a puerto 162% más camiones que la semana previa, aunque el fluir de mercadería es inferior al de campañas anteriores a estas fechas, sin considerar la 22/23, cuya sequía mermó dramáticamente el volumen de cosecha. Puede decirse que los precios de soja y maíz disponible se verán parcialmente presionados a la baja, por la aceleración en el nivel de entregas y fijaciones de precios, pero no del todo en el corto plazo, ya que el grueso de volumen de mercadería nueva llegará con retraso, al generalizarse la cosecha. En cuanto a la cosecha de maíz tardío, aún es una incógnita el volumen afectado por achaparramiento, enfermedad transmitida por la chicharrita del maíz, por lo que hay incertidumbre respecto a gran proporción del maíz tardío argentino. Esto traerá presión alcista sobre el precio futuro de maíz julio 24, valor este a seguir de cerca conforme avance la definición de rendimientos y monitoreos en las principales zonas productoras.

Por otro lado, el pasado 28 de marzo el Departamento de Agricultura de Estados Unidos (USDA) publicó la proyección de siembra 24/25 con información provista por productores de las principales zonas de cultivo en ese país. Se informó en soja una intención de siembra de 35 millones de hectáreas, 3% por encima respecto a la superficie 23/24. De 29 Estados sojeros en USA, 24 tienen intensión de una siembra mayor o igual que el año pasado, pudiendo esta superficie proyectada repetir o superar la cosecha récord 21/22 con 122 millones de toneladas.

La proyección de superficie 24/25 de maíz alcanza 36,4 millones de hectáreas, 5% por debajo de la siembra 23/24, lo que podría reducir la cosecha en 20 millones de toneladas, si los rendimientos se sostuvieran en los mismos niveles que la campaña pasada. De 48 estados maiceros, 38 sembrarían menos o lo mismo que el año pasado.

El USDA también anunció el stock trimestral de granos 23/24 en Estados Unidos, comparando dicho stock con las existencias de granos el año pasado a igual fecha. Se publicó que había 13% más stock de maíz y 9% más de soja respecto a marzo de 2023. El mayor stock de granos se encuentra principalmente en propiedad de productores, mientras en otros sitios de almacenaje los volúmenes en existencias son inferiores a los del año pasado a igual fecha, significa que hay retención de granos de parte de productores.

Estos anuncios en el mercado de Chicago resultaron en bajas para soja, por mayor volumen en existencias de la cosecha vieja 23/24, y mayor superficie de siembra proyectada para la nueva campaña 24/25. El maíz, sin embargo, tuvo subas, dado que, aunque el stock de maíz viejo 23/24 resultó mayor al del año pasado, se proyecta menor superficie de siembra 24/25, lo que pone al maíz del principal productor del mundo en menor volumen potencial de cosecha. No obstante, las subas en maíz fueron recortadas las primeras jornadas de abril 24, durante los feriados de Argentina.

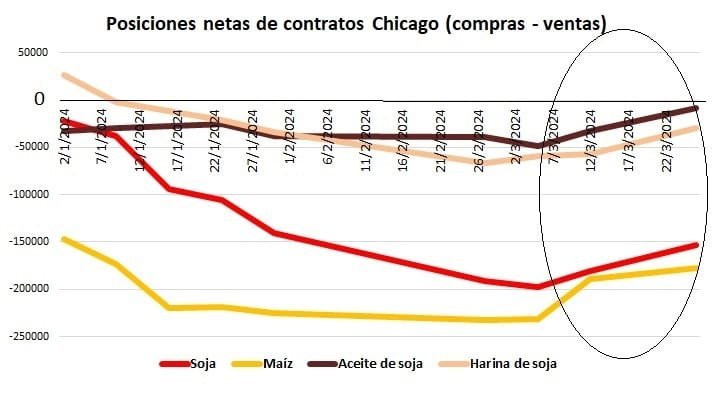

Por último, se observa en el gráfico la evolución de posiciones netas, es decir, el resultado de restar a las posiciones compradas, las vendidas, de los fondos de inversión en el mercado de Chicago. Si bien, tanto maíz como el complejo sojero (grano, harina y aceite) siguen por debajo de cero, con el mayor volumen de apuestas a la baja, se observa como viene revirtiéndose desde mediados de marzo, lo que coincide con los temporales de Argentina y las complicaciones sanitarias en estos dos cultivos, que ponen en riesgo la calidad en soja y cantidad en maíz. En esta gráfica hay más condimentos a los vertidos en este informe, por lo que hay que seguir de cerca estas apuestas.

CONCLUSIONES.

A nivel local, la plena cosecha se encuentra atrasada respecto a las últimas cinco campañas, sin considerar la fallida 22/23. Esto posiblemente retrasará la baja de precios esperada a cosecha, y podrá ser aprovechado por quienes tengan compromisos y/o mercadería a fijar, con menor nivel de recorte al esperado, principalmente en soja.

El mercado internacional sigue presionado a la baja en el corto plazo, apenas impulsado brevemente por anuncios de menor superficie de siembra de maíz 24/25 en USA, aunque las apuestas de grandes inversores dejan de enfocarse en mayores bajas, revirtiendo sus posiciones lentamente a la suba.

LA AUTORA. Artículo de Marianela De Emilio | La consultora de Salvador Di Stefano. Marianela De Emilio es Ing. Agr. Msc. Agronegocios; analista de mercados. Sus comentarios se pueden seguir en X @DeEmilioMarian